つみたてNISAって最近よく聞くけど制度が難しそう。

初めましてSAKUです。

ここ最近つみたてNISAってよく耳にしますよね。

メディアだったり職場だったり、いろいろなところで話題になっていると思いますが『投資やったことがないから難しそう』、『制度を理解するのが大変そう』と思って自分はまだいいかなって思って思っていませんか?

この記事ではそのような不安をなくすために初心者向けに分かりやすく解説していきます。

つみたてNISAをやったほうがいい3つの理由

貯金より利率がいい

老後の資金、結婚や出産などの準備資金として貯金をするのは大事なことです。

しかしながら貯金として放っておいても銀行の超低金利な利率でしか増えません。

ほぼ0に近い利率でお金を寝かせておくよりも、多少のリスクをとっても長い年月をかけて倍にお金が増える証券口座にお金を預けたほうがお得だと思いませんか?笑

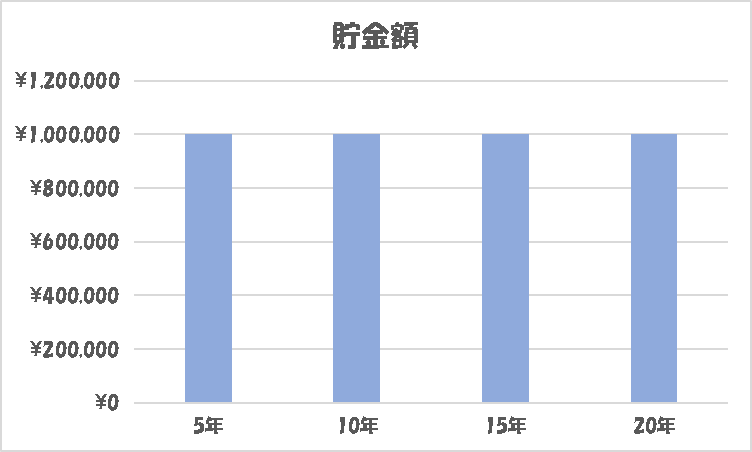

早速下のグラフにて確認してみましょう。

100万円の貯金を何もしずに銀行に預けた場合です。

このように貯金だと当たり前ですが10年たっても20年たっても100万円のままです。

(銀行の利率による数十円の利息は省きます)

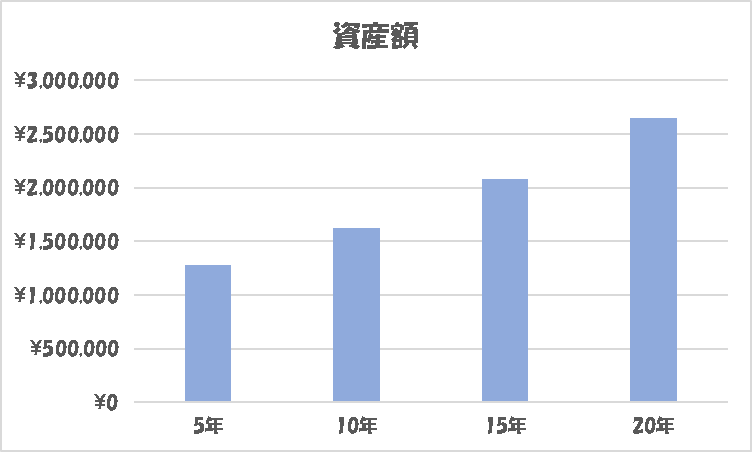

ではつみたてNISAの場合はどうでしょうか。

基本つみたてNISAで最もメジャーな米国株式投資信託、全世界株式投資信託での1年間の平均利率は5%~8%と言われています。

仮に年利5%の投資信託にお金を預けてみましょう。

すると以下のようなグラフになります。

なんと10年後では資産額が1.5倍20年後には2.5倍以上になっています。

同じ100万円でも単に銀行に預けているのと年利5%の投資信託でお金を運用するのでは

びっくりするくらいの差が生まれます。

税金がかからない

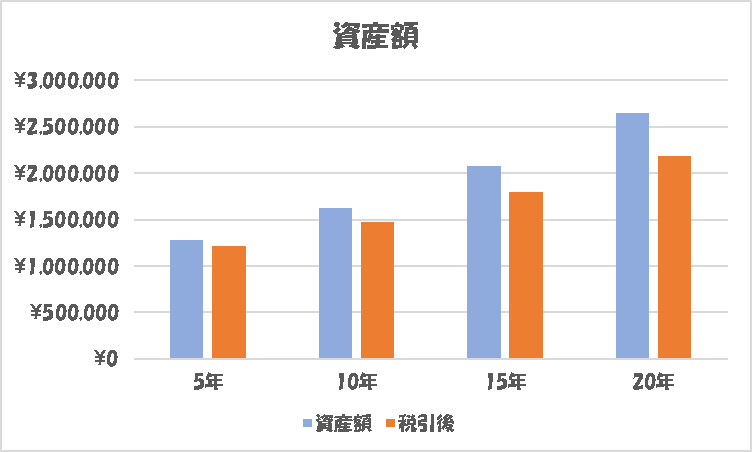

つみたてNISAの特徴として運用益(運用して出た利益)に税金がかかりません。

通常の証券会社で投資信託の運用をすると運用益に20.315%の税金がかかります。

その税金が積み重なると大きな金額になってしまいます。

ん~、20.315パーセントの税金がかかるって言われても実際に想像しにくいな~

そんな方のためにどれだけの税金がかかるのか100万をもとに下の図に表しました。

このように税金がかかると20年後には約50万近くの差が出てきます。

長い目でコツコツと大きな資産を形成していこうと思うと課税される証券会社の投資信託よりもつみたてNISAのほうが効率よく資産形成をすることができます。

ドルコスト平均法

一般的に投資信託でお金を預ける・株を購入するときはある程度のまとまった資金を用意して購入していきます。

最初に大きな金額を入れると株価が上昇すればたくさんお金が増え、株価が下落するとたくさんのお金を失います。

安い株価で購入できれば効率よくお金を増やすことが出来ますが、株価の相場が読めない素人にとっては株価の動きを予想するのははっきり言って不可能です。

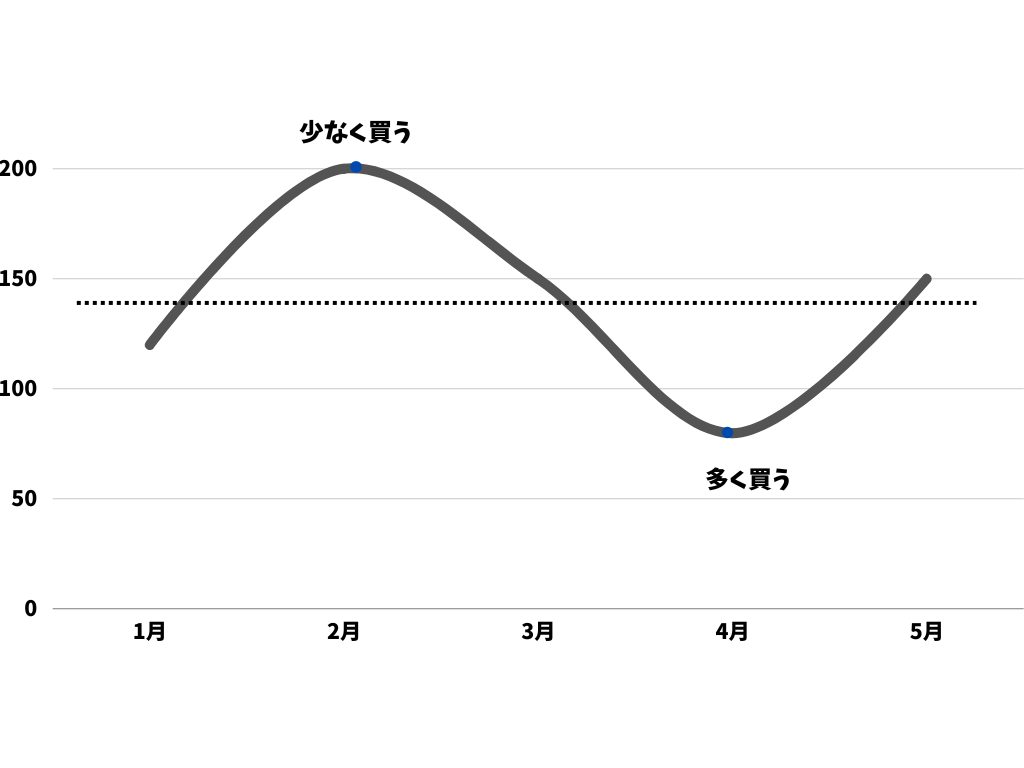

株価の下落による損失リスクを分散させて積み立てていく手法をドルコスト平均法といいます。

ドルコスト平均法は定期的に決まった一定額の株を購入することにより株価の下落による損失リスクを分散させ、損失を最小限に抑えることが出来ます。

また株価が安い時には多く買い、株価が高い時には少なく買うため効率よくお金を増やしていくことが出来ます。

下の図のように株価が高い時は少なく買い、株価が低い時は多く買います。

つみたてNISAの非課税期間

20年間の期間

運用益に税金がかからないつみたてNISAですが、残念ながら永遠に非課税とはなりません。

投資した年から20年間のみ非課税になります。

非課税期間最後の年の20年後に投資したお金に対しての非課税期間も20年間です。

20年後はどうなるの?

ここで気になるのは20年後。非課税期間が終了してからですよね。

つみたてNISA自体は終わりません。

非課税期間が終了すると自動的に特定口座に移され運用益に課税されます。

じゃあ非課税期間が終了したらお金を取り出したほうがいいの?

いいえ、そのような必要はありません。

もちろん全て引き出して違う投資信託や、貯金として持っておくのも個人の自由ですが、特定口座に移されても運用益に対して課税されるだけですので普通の投資信託となんら変わりはありません。

ですので20年後放っておいても損はしませんので安心してください。

課税されてもゆっくりと資産は増えていきます。

老後に必要な貯金

老後2000万円問題

少子高齢化が進んでいる日本では年金だけでの生活には制限があり、普通の暮らしをしようと思うと老後に年金と別で2000万円の貯金が必要と言われています。

簡単に2000万円必要と言いますが普通に貯めようと思うととんでもない金額です。

今25歳の人が年金受給開始65歳までの40年間に2000万円を貯めようと思うと1年間に50万円、1ヶ月に約4万円の老後のための貯金が必要になります。

今40歳の人であれば1年間に100万円、1ヶ月に約8万円を貯めなければいけません。

これだけのお金を貯めてやっと老後に普通の暮らしができるというわけです。笑

気が遠くなりますよね。笑

だからこそつみたてNISAの複利の利率、ドルコスト平均法を使用して老後の資金を無理なく、効率よく貯めようってことです。

是非つみたてNISAの制度を利用して老後の資産形成を今から始めてみましょう。

老後に豊かな生活をおくるにはいくら必要?

先程の節で老後に年金と別で2000万円もの貯金が必要と説明しました。

しかしこれはあくまでも普通の暮らしをするための必要な貯金額です。

老後に孫ができ、たくさん買ってあげたり、美味しいご飯を食べたり、車を変えたり、旅行に行ったり自由に楽しんで豊かな老後の生活を送りたいですよね。

そう思うと年金+2000万円では限りがあるため+αで貯金が必要になってきます。

ここの金額には特にいくら貯めなければいけないということはありませんが、あればある程自由な暮らしをおくれることになります。

実際問題年金だけで生活していると年金が入るまで食材を買いに行けなかったり、年金だけでは足りず周りの人から補助を受ける人も多々いるのが現状です。

僕の見解ではこの+αの部分は2000万円ほどあればある程度の豊かな生活が送れるのかなと思っています。

普通に2000万円+α(2000万円)お金を貯めようと思うと今の生活水準を下げないといけなくなるので、複利の効果を使って今からゆっくりと資産形成していきましょう。

最後に

最後までお読みしていただきありがとうございます。

NISAではここで紹介した制度の他にも細かい仕組みなどもたくさんありますので初心者目線で分かりやすく情報発信していきます。

つみたてNISAの非課税制度を利用して是非今から将来の資産形成をしていきましょう。

当ブログでは投資を中心としたお金の情報発信をしていきますので是非他の記事もチェックして見てください。

コメント